Tegucigalpa (Especial Proceso Digital/Por Lilian Bonilla) – La nueva medida de Banco Central de Honduras (BCH), de aumentar la Tasa de Política Monetaria (TPM), en 100 puntos básicos ha ocupado el análisis de expertos que advierten implicaciones como que encarecerá el precio del dinero y puede generar una mayor desaceleración económica, aunque destacan que los objetivos que se persiguen son correctos, aunque la medida es un poco tardía.

– En .8 %»podrían incrementarse las tasas de interés en los créditos bancarios, el precio del dinero, luego de la subida de TPM.

– La restricción de los créditos afectaría el crecimiento económico y el empleo.

– Las tasas de interés para sectores productivos y préstamos de vivienda, no se verán afectados según BCH.

– Decisión tardía: mientras otros países ya pasaron de una subida y están a la baja en la TPM, Honduras incrementa.

La Tasa de Política Monetaria (TPM) es una herramienta crucial utilizada por el Banco Central de Honduras (BCH), para influir en la economía del país. A través de ajustes en la TPM, el BCH busca controlar variables macroeconómicas como la inflación y el crecimiento económico.

“En el marco de las medidas contempladas en el PM 2024-2025, con el objetivo de aminorar las presiones inflacionarias internas y preservar la posición externa del país, el Directorio del BCH por unanimidad de sus miembros, determinó aumentar el nivel de la TPM en cien puntos básicos (100 pb), pasando de 3.00% a 4.00%”, reza el comunicado oficial del BCH.

Función de la TPM

Según la explicación de los expertos en materia económica y financiera, la TPM es la tasa de interés que el Banco Central establece como referencia para las operaciones de política monetaria. Esta tasa afecta directamente las tasas de interés del sistema financiero, incluyendo los préstamos y depósitos en bancos comerciales. Al modificar la TPM, el BCH puede influir en la demanda agregada, ya sea incentivando el consumo y la inversión (cuando la TPM baja) o conteniéndolos (cuando la TPM sube).

Presión del FMI

Según las explicaciones de autoridades del BCH, el objetivo principal es el control de la inflación: La principal meta del BCH es mantener una inflación baja y estable. Una TPM alta generalmente reduce la inflación al encarecer el costo del crédito, lo que disminuye el gasto de consumidores y empresas.

No obstante, para algunos economistas la verdadera razón para que el BCH, haya cedido, después de rechazar la medida e incluso criticar las recomendaciones de técnicos, fue por las presiones del Fondo Monetario Internacional (FMI).

A criterio del economista Roberto Lagos, el aumento responde más a presiones del Fondo, que a presiones inflacionarias. «El BCH cede ante el FMI, aunque probablemente el FMI no esté aún satisfecho, ya que, para corregir la distorsión, el aumento debería ser mayor», explicó Lagos. Añadió que, al no tomar las decisiones adecuadas en el momento oportuno, los ajustes terminan siendo más duros.

“La TPM la incrementaron para sentar al FMI a la mesa”, enfatizó Lagos a Proceso Digital.

Lagos destacó que, apenas una semana antes, el Gabinete Económico había expresado su rechazo a los ajustes monetarios bruscos, abogando por movimientos graduales, y ahora terminaron implementando un aumento de 100 puntos básicos de un solo golpe.

Para la expresidenta del Colegio de Economistas de Honduras (CHE), Liliana Castillo, consultada por Proceso Digital, el ajuste de la TPM también responde en gran medida a las exigencias del acuerdo con el Fondo Monetario Internacional (FMI), que requiere ajustes en la política monetaria y cumplir con estas condiciones podría facilitar futuros desembolsos por parte del FMI, al aprobar las revisiones de los dos acuerdos suscritos el 2023.

La presidenta del BCH, Rebeca Santos, reconoció las exigencias del FMI, pero dijo que Honduras necesita hacer sus propias lecturas.

LEER: FMI pide “ajustes más pronunciados” en la economía, revela titular del BCH

Nueva TPM: Qué esperar en el mercado

financiero y en la economía nacional

La subida en la TPM, no sorprendió a los economistas, puesto que para muchos técnicos era una medida perentoria tarde o temprano, pero lo que ahora sí sorprende es que no se hizo de forma gradual y el impacto en la economía será notorio.

Entre los impactos tanto negativos como positivos de la subida de la TPM, lo primero es que se ven afectados los préstamos y créditos: Una TPM alta encarece los préstamos, reduciendo el crédito disponible para consumidores y empresas. Esto puede desacelerar la economía, explicaron los expertos a este medio.

Liliana Castillo estimó que debería de esperarse que las tasas activas o sea las de los créditos suban entre 1 a 1.75%.

En esos mismos términos se expresó el gerente del Banco Central de Honduras Carlos Ávila, quien prevé que el impacto del incremento en la TPM se verá de forma gradual y las tasas de interés se afectarán en un estimado de un 0.8%. «Las tasas de interés para sectores productivos y préstamos de vivienda, que están a 4% para la clase social y 7% para la clase media, no se verán afectadas», afirmó.

También influye en los ahorros, ya que una TPM alta puede incentivar el ahorro al ofrecer mayores rendimientos en depósitos bancarios. En este punto los conocedores refieren que lo que se ha visto tradicionalmente es que los bancos ajustan las tasas de los préstamos.

Por otra parte, se esperaría que se estabilicen las reservas internacionales y ya no siga viendo la caída sistemática que se venía dando. De igual forma, se espera una estabilidad Y que no se siga dando la incertidumbre con la falta de divisas.

En este punto, Castillo recordó que el aumento del crédito al sector privado, que creció cerca del 20% en 2023 y alrededor del 16 % en lo que va de 2024, ha generado una gran liquidez y una mayor demanda de divisas. Esta situación ha llevado a un desabastecimiento de divisas, donde solo se adjudica una tercera parte de lo demandado por los agentes cambiarios.

Para controlar la inflación y estabilizar la economía, es crucial restringir la liquidez, lo que se logra aumentando la TPM, indican los especialistas; pero al subir las tasas de interés, se espera una menor demanda de crédito, lo que a su vez reducirá el gasto y estabilizará los precios. Sin embargo, advierten que esta medida podría afectar el crecimiento económico y el empleo, ya que los agentes económicos podrían frenar nuevos proyectos e inversiones debido al costo más alto del crédito.

A la zaga en las decisiones

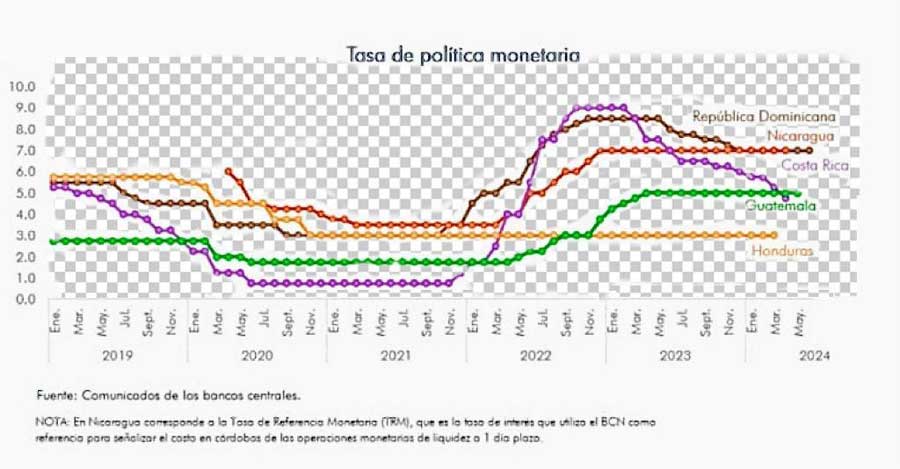

Aunque los expertos no discuten que la medida tomada ahora por el BCH es correcta, reprochan la tardanza en la misma, que dejó a Honduras desde el 2020 con una TPM inmóvil, mientras los países de la región e incluso las grandes potencias tomaban la decisión de mover al alza su tasa de política monetaria, incluyendo el Sistema de la Reserva Federal, equivalente al banco central de los Estados Unidos (FED, por sus siglas en inglés).

Sin embargo, en la actualidad países de la región ya han logrado un descenso, mismo que se mantiene en tendencia a la baja, mientras Honduras inicia el ascenso.

El exministro de Finanzas, Juan Ferrera, en entrevista con Proceso Digital, consideró que este incremento aplicado abruptamente puede sorprender a la economía hondureña y destacó la importancia de haber tomado medidas en el momento adecuado.

Ferrera, recordó que, los analistas económicos recomendaron un incremento en la TPM. Estas recomendaciones se basaban en la necesidad de cuidar las reservas internacionales y mejorar las condiciones para garantizar su sostenibilidad. Sin embargo, estas sugerencias no fueron atendidas a tiempo.

El exministro subrayó que la economía requiere decisiones oportunas. «O usted toma la medicina en el momento apropiado para destruir el mal que está generando ciertas dificultades, o se vuelve complicada la situación», afirmó Ferrera.

El economista Julio Raudales compartió con Proceso Digital datos del Consejo Monetario Centroamericano, que evidencian la estabilidad en línea de la TPM que solo Honduras mantuvo desde el 2020, mientras los demás países subían ese indicador.

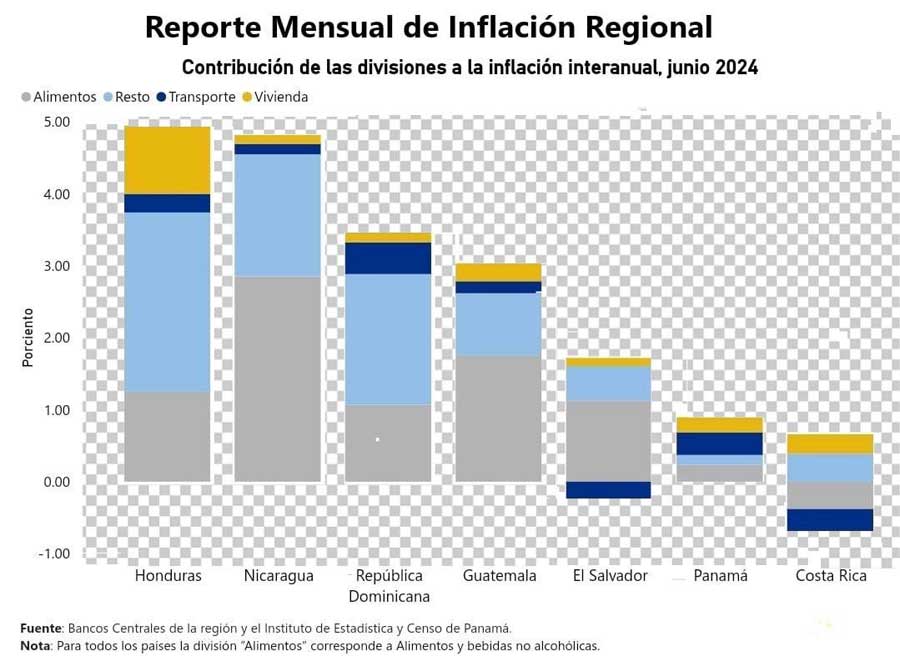

De igual forma, los datos reflejan que, pese a que la inflación en el país se ha mantenido estable, en relación a periodos anteriores, sigue siendo la más alta de la región. En ese sentido la medida de subir la TPM era insostenible.

En conclusión, el aumento de la TPM es una medida destinada a controlar la inflación y estabilizar la economía, aunque con posibles repercusiones en el crecimiento económico y el empleo y además en el país la medida llega tarde, y es posible que si el FMI, sigue insatisfecho las exigencias serán mayores y no se descarta incluso un nuevo ajuste en la TPM o nuevas medidas, ya que tanto la primera como la segunda revisión del organismo internacional siguen a la espera y por ende los desembolsos para el país, pactados en el acuerdo.

LEER: Wall Street cierra su peor jornada en dos años

Asimismo, se concluye que la efectividad de esta medida y otras que puedan ser efectivas deben ser evaluadas continuamente para asegurar que se cumplan los objetivos económicos del país, en un momento crítico donde nuevamente suena una posible recesión en Estados Unidos, temor que se ha visto evidenciado con las drásticas caídas en Wall Street la bolsa de Asia, y el principal indicador de la bolsa española, mismas que según los analistas, esa volatilidad no se había visto desde los desplomes bursátiles de marzo de 2020. LB